目次

法定相続分での相続登記とは

法定相続分での相続登記とは、民法で定められる相続権の割合に準じ、不動産を共有名義とする手続です。この相続方法が用いられるケースは主に遺言書がなく、遺産分割協議も行われなかった場合に行われます。

相続権の割合は、配偶者・子や孫・きょうだい・両親といった親族の構成で判断します。これに基づいて「持分〇分の〇」とのように指定する内容で書類提出すると、手続は完了します。下記で紹介するのは、相続登記で共有持分を得るときの例です。民法で定める配偶者相続人および血族相続人の割合に沿い、表記しています。

相続人に応じた各持分例

- 【配偶者と子1人】配偶者が持分2分の1、子が持分2分の1

- 【配偶者と子2人】配偶者が持分2分の1、子が各持分4分の1

- 【配偶者と被相続人のきょうだい2人】配偶者が持分4分の3、きょうだいが各持分8分の1

- 【配偶者と被相続人の父】配偶者が持分3分の2、被相続人の父が各持分3分の1

相続登記の3つの方法

不動産の名義変更手続にあたる相続登記は、土地や建物の取得原因を添えて手続します。取得の原因とは、不動産をもらい受けるときの大元となる法律や契約です。こうした原因に基づいて相続登記の方法を挙げていくと、次の3つとなります。

遺言による相続登記

遺言による相続登記は、被相続人が生前に遺言書を作成し、その内容に従って相続財産を特定の相続人に分配する場合に行われます。遺言書が存在する場合、遺産分割協議が不要であり、遺言の内容に基づいて速やかに登記を進めることが可能です。公正証書遺言の場合は特に手続が簡略化され、遺言書の内容を尊重した相続が実現します。ただし、遺留分を侵害しないように注意が必要です。

遺産分割協議による相続登記

遺産分割協議による相続登記は、複数の相続人が共同で相続財産の分割方法を話し合い、合意した内容に基づいて登記を行う手続です。すべての相続人の同意が必要であり、協議内容に基づいて各相続人に財産が分配されます。協議がまとまれば、相続登記の際に個別の登記申請が可能になりますが、相続人間で意見が対立すると手続が長引くこともあります。

法定相続による相続登記

法定相続による相続登記は、被相続人が遺言を残さなかった場合や遺産分割協議が成立しない場合に、民法で定められた相続分に基づいて相続財産を分割し、登記を行う手続です。法定相続分は相続人の範囲や関係性に基づいて自動的に決定されるため、迅速に登記が進められる一方、相続人が多数いる場合や意見の相違がある場合には、手続が複雑になる可能性もあります。

法定相続分で相続登記するケース

法定相続分で登記するケースは、登記しても支障がないときか、今後の取り分の決定にあたって権利をいったん明らかにしておく必要があるときです。権利を明らかにしておく必要性とは、分割前の売却・分割中の維持管理を目的としたものです。具体的には、次のような場合が挙げられます。

法定相続人が1人しかいないケース

相続権を有する人が1人しかいなければ、残された権利を100%取得できます。不動産の権利について遺言による贈与がない限り、法定相続での登記で問題ありません。

遺産分割に時間がかかるケース

不動産を放っておくと荒廃や老朽化が進みます。何らかの理由で遺産分割に関する合意が整わないときは、適切に管理するため、いったん法定相続で登記し、修繕などを適切に行えるようにします。

不動産の売却を目的とした換価分割を予定しているケース

相続する土地や建物は、そのまま受け継ぐのではなく、いったん売ってから対価を分割する「換価分割」をしても構いません。実際に分割するときは、被相続人名義のままだと売却できないため、いったん法定相続で登記する場合があります。

遺言または遺産分割協議による登記が多数派

親族それぞれがもらい受ける遺産の内容は、生前の被相続人もしくは相続人の意思が何よりも尊重されます。実際に、ほとんどの家庭で節税や住居確保、土地活用の予定などといった事情があります。たとえば、持ち家のある夫婦のうち所有者が亡くなったケースだと、次の相続で子に渡ることも踏まえ、自宅を分割せずに配偶者の単独名義にしたい場合が多いでしょう。

上記の背景も踏まえて、相続登記の方法は、遺言または遺産分割協議によるものが多数派です。このようにして、亡くなった人や相続人全員の合意で決めたことは、法定相続より優先して有効とされます。

法定相続分登記での必要書類

法定相続分での登記申請では、共有持分を記載した登記申請書と添付書類を、不動産の所在地を管轄する法務局に提出します。必要書類や登記申請書の書き方は、以下で解説するとおりです。

登記申請のための主要な必要書類

登記申請時には複数の書類が必要ですが、重要なのは被相続人および相続人の戸籍謄本です。権利がある人がほかにいないことを証明し、共有持分として記載した相続分の割合が正しいことを証明する役割を果たします。戸籍謄本を含む必要書類として、次のようなものがあります。

- 登記申請書(法定相続分の持分割合を記載)

- 被相続人の出生から死亡までのすべての戸籍謄本

- 被相続人の住民票の除票または戸籍附票

- 相続人全員分の現在の戸籍謄本

- 相続人全員分の住民票の写し

- 固定資産評価証明書

- 委任状(相続人の代表者または司法書士が申請する場合)

上記以外にも、申請書に記載する不動産の情報や、申請手数料にあたる登録免許税を確認するため、固定資産評価額がわかる書類が必要です。手元に納税通知書・課税明細書がない場合は、市区町村で代わりになるものを請求する必要があります。各書類の取得先と費用については以下を参照してください。なお、取得費用は各自治体によって異なります。

| 書類名 | 取得先 | 費用 |

|---|---|---|

| 登記申請書 | 法務局窓口・法務局公式サイト | 無料 |

| 戸籍謄本 | 市区町村役場 | 450円 |

| 住民票(除票) | 200円~300円 | |

| 固定資産評価証明書 | 200円~400円 |

戸籍の広域交付とは

令和6年3月1日より、「広域交付制度」によって、最寄りの市区町村役場で、ほかの地域の戸籍謄本を一括して取得できるようになりました。従来は、被相続人が本籍地を移していた場合、その戸籍謄本を取得するために該当地域の役場まで出向く必要がありましたが、この制度により手続の手間が大幅に軽減され時間も短縮されます。ただし、以下の条件に該当する場合は広域交付の対象外です。

- きょうだいや叔父叔母の戸籍

- 郵送や第三者の請求

- コンピューター化されていない戸籍

特に注意すべきは「コンピューター化されていない戸籍」です。地域によってはまだ戸籍のデジタル化が進んでいない場合があり、その場合は従来通り該当地域の役場に直接出向く必要がありますのでご注意ください。

法定相続用の登記申請書の書き方

申請書には記入する項目が複数あります。各項目ごとについて詳しく解説していきます。

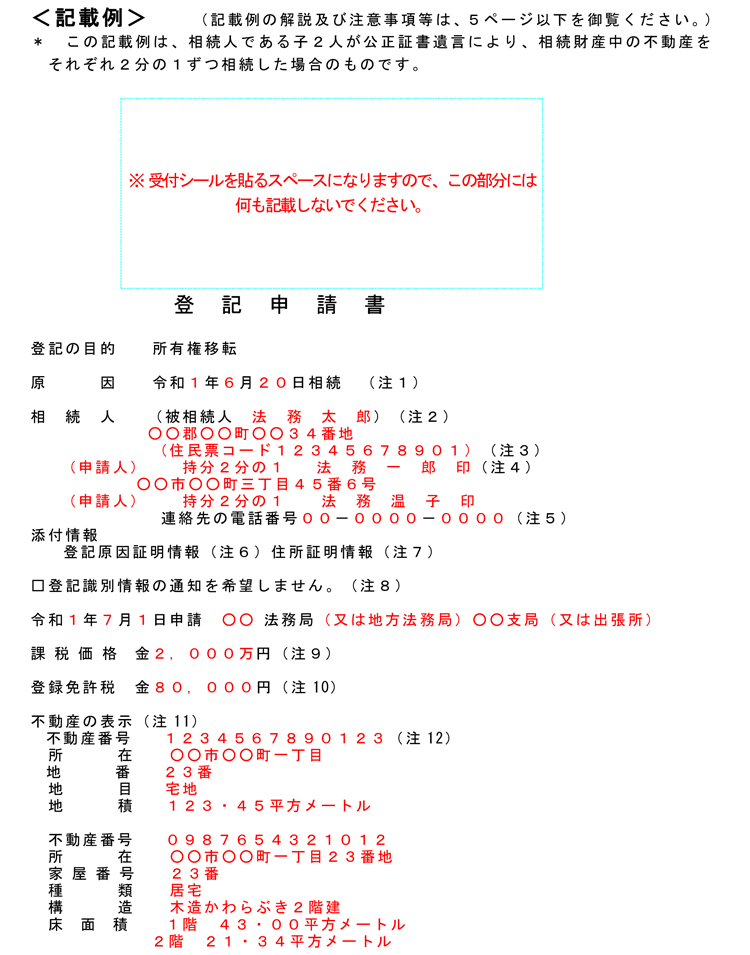

【法定相続用の登記申請書の記載例】

登記の目的

相続登記の際には、「所有権移転」を基本的に記入します。

原因

権利変動の原因として「相続」と記入し、所有権を取得した日を記入します。

相続人

「被相続人」の欄には亡くなった方の氏名を記入し、その下の欄には不動産を相続する相続人の住所と氏名を記入します。氏名の末尾には押印が必要で、住所と氏名は住民票の記載内容に基づいて正確に記入します。

添付情報

登記原因証明情報には、登記の原因となる事実と不動産の権利変動を証明する書類が含まれます。主に被相続人の戸籍謄本(除籍)や住民票の除票、戸籍附票、相続人の戸籍謄本、住民票が該当します。

申請日・管轄

登記申請の日付と管轄の法務局を記入します。申請書を窓口に持参する場合は持参日を、郵送する場合は申請書が法務局に届いた日を申請日とします。

課税価格

固定資産評価証明書に記載された固定資産価額から、1000円未満の端数を切り捨てた金額が課税価格となります。

登録免許税

登録免許税は登記の際に課される税金です。登録免許税の計算方法についてはのちほど解説します。

不動産の表示

不動産表示の欄に列挙された項目は、登記事項証明書に記載があるので、登記事項証明書をみながら埋めていきましょう。

記入時の注意点

登記申請書を作成するとき、相続人の欄に権利の割合を正しく記入する必要があります。仮に、配偶者と子2人が相続権を得て、法定相続分で登記する場合があるとします。登記申請書の所定欄には、次のように記載しなければなりません。

〇〇県〇〇市〇〇町〇ー〇

持分2分の1 配偶者の氏名(印)

〇〇県〇〇市〇〇町〇ー〇

持分4分の1 子1の氏名(印)

〇〇県〇〇市〇〇町〇ー〇

持分4分の1 子2の氏名(印)

申請人の連絡先電話番号:00ー0000ー0000

登記申請にかかる費用

法定相続分での登記申請にかかる費用は、必要書類の収集費用、登録免許税、司法書士報酬に分類できます。それぞれの費用相場や計算方法は下記の通りです。

必要書類の収集費用

必要書類の収集費用には、戸籍謄本や住民票、登記事項証明書などの取得手数料が含まれます。これらの書類は前述で解説したとおり、各市区町村役場や法務局で発行され、相続に必要な分を用意しなければなりません。相続人の数に応じて変動しますが、おおよそ数千円程度とみてよいでしょう。また、郵送での申請や代理人に依頼する場合は、別途手数料や郵送料が発生することもあります。

登録免許税

登録免許税とは登記手続に必ず必要なる費用になります。計算方法は固定資産税評価額を参考にする必要があり、この金額に1000円未満は切り捨てたものが課税標準になります。この課税標準に0.4%をかけて、100円未満を切り捨てた額が登録免許税額です。なお、相続登記では、登記原因は問わず税率は0.4%となります。

納付方法は現金納付や収入印紙、オンラインの3つから選ぶことができますが、オンラインでの納付は手続環境を一度整える必要があるため注意が必要です。

また、不動産の評価額が100万円以下の土地については、特例で課税されません。この免税措置は令和7年3月31日までであるため、条件に当てはまる人は期間内に申請することをおすすめします。

司法書士報酬

依頼する事務所や相続状況によって異なりますが、報酬額は4万円から8万円程度になる場合が多いようです。法定相続分での登記は、申請にあたって必要な遺産分割協議書の作成代行がないため、おおむね相場の範囲に収まります。

なお、必要書類の収集など自分で行える手続を進めた上で依頼すると、手続分費用が安くなるケースもあります。司法書士へ依頼する前に相談してみるとよいでしょう。

※参照:報酬アンケート結果(2024年(令和6年)3月実施)|日本司法書士会連合会

法定相続分による相続登記の問題点

法定相続分による登記申請は、やむを得ないときの一時的に必要な対応として行うのが一般的です。不動産の分割方法に目途がついているときは、できるだけ早く合意して任意の割合で登記しましょう。法律で決まった割合で登記を進めてしまうと、今後の手続や課税など、かえってお金がかかり面倒になりかねません。

そのほか、不動産の共有が解消できないと、あとになって困った事態に直面する可能性も無視できません。

第三者への持分譲渡や差し押さえ

共有不動産では、各共有者が持分を有するため、他の共有者の同意なしに第三者への持分譲渡が可能です。しかし、これにより新たな共有者が加わり、管理や売却の意思決定が複雑化するリスクがあります。また、共有者の債務不履行が原因で、その持分が差し押さえされることもあり得ます。この場合、不動産の処分が制限されるだけでなく、共有者間でのトラブルの原因となる可能性が高くなります。

不動産の売却や管理に手間がかかる

複数人で共有する不動産は、管理・変更や分割にあたって少なくとも過半数の同意が必要になり、希望に沿った円滑な手続が行えない可能性があります。特に相続した不動産がアパートやマンションなどの賃貸物件であった場合、売却や収入を得るための活動がやりにくくなるのは必然です。

登記内容を変更したときの課税関係

遺産分割協議が成立するまでのあいだに法定相続した場合は、ほかに贈与税または譲渡所得税の課税にも注意しましょう。登記内容を変更したとき、当初の登記を抹消しても「不動産の権利が計2回移動したもの」とみなされるのです。

法定相続分と全く異なるような、ある相続人から別の相続人へと多額の移動がある登記内容だと、課税額が高額化します。

配偶者の税額の控除を有効活用できない可能性

亡くなった人の配偶者が相続人に含まれるケースでは、最低でも1億6千万円までは課税されないとする「配偶者の税額の軽減」を活かしきれない場合がほとんどです。配偶者の住居確保が問題になっているケースでは、不動産を1人でもらい受ける内容で登記し、次の相続に備えたほうが、税制上はお得です。

相続関係の複雑化を招く恐れ

不動産の共有者が増えることで、将来的には共有者についても相続が開始され、その配偶者や子へと持分が散ってしまう可能性です。このようにして共有者がねずみ算式に増えると、連絡を取り合うだけでも一苦労となります。ほかにも「共有者と連絡がとれない」や「不動産の利用を巡って対立してしまう」などの事態もあり得ます。

登記申請を進める際のポイント

法定相続分での登記申請を実際に行うときは、手続方法の詳細について押さえておくと良いポイントがあります。また、登記したい理由によっては、ほかの方法で対応できる可能性があります。詳しくは次の通りです。

法定相続分の登記は単独申請ができる

不動産の名義変更は、亡くなった人のものであれば相続人全員で共同して行うのが原則です。しかし、法定相続分の登記に限っては、単独申請が認められています。

所有者が死亡したときの不動産は、その時点で相続人の共有に属し、登記する権利がそれぞれにあります。法定相続での登記は、権利を実現するだけの「保存行為」であるため、全員で揃って手続する必要はないと考えられています。

法定相続情報一覧図とは?

法定相続情報一覧図は、相続手続の簡素化を目的とした書類です。この書類を法務局へ提出し内容が承認されると、複数の金融機関や役所で個別に戸籍謄本を準備する必要がなくなり、この一覧図だけで手続が可能になります。また、一覧図は無料で発行され、何部でも取得可能です。そのため、手続の手間や時間を大幅に軽減し、相続人にとって非常に便利な手続方法となっています。もし、相続人が多いなどであれば活用してみるとよいでしょう。

登記識別情報の受け取りは委任しておく必要あり

相続登記が完了すると、新しい所有者に対し「登記識別情報」が発行されますが、法定相続の場合は代表して申請した人のもとにしか届きません。相続人それぞれについて発行してほしい場合は、受取権限を委任状に明記した上で申請人に渡す必要があります。

登記義務化には相続人申告登記で対応できる

不動産登記は相続してから3年以内に登記手続を行うことが令和6年4月1日から義務化されました。もしこの期限内に納得のいく形で相続登記ができず、法定相続を選ぶ場合は一度「相続人申告登記」を手続を進めてみましょう。自分が不動産を取得する立場にあると届け出るためのもので、いったん申告登記しておけば、過料に科されるリスクを回避できます。

なお、遺産分割協議などによって土地や建物の新しい所有者が決まった際には、その書面を添えて登記申請しなければなりません。相続人申告登記には、あくまでも仮のものであり、所有権の移転を公示する効果がないからです。

相続した不動産の分割方法は司法書士に相談を

法定相続分で相続登記するケースの大半は、不動産の分割方法がなかなか決まらないときか、いったん売却して代金を分割しようとするときです。土地や建物の分け合い方は、意外にも自己判断は難しいと言わざるを得ません。換価分割とした段階だと、買主との間での適切に手続を進めるため、登記の専門家のサポートが入っている場合が少なからずあります。

いったん法定相続で登記すると、申請の手間も課税も二重になってしまいます。亡くなった人の自宅や遊休地、そのほかの用途の財産を受け継ぐときは、分割方法から司法書士に相談するようおすすめします。節税・住居確保・そのほかの都合に合わせた適切なアドバイスを貰えるでしょう。