目次

遺言書がある場合の相続登記について

一般的に不動産を所有していた人が亡くなった場合、不動産の相続手続が発生します。しかし、一口に相続手続と言っても、亡くなった方の家族関係などの状況に応じて手続が各々異なります。そのなかで、大きく分類すると以下3つのパターンになります。

- 遺言による相続

- 遺産分割協議による相続

- 法定相続分に従った相続

相続が発生した場合、まず遺言書の有無を確認します。遺言書があればその内容に従って相続分が決まりますが、遺言書がない場合は遺産分割協議で相続方法を決定します。なお、遺言書があっても、相続人全員の合意があれば異なる内容の遺産分割協議を成立させることが可能です。

遺言書もなく協議も行われなければ、法定相続分に従って相続されます。法定相続分は民法で定められ、亡くなった方との関係が近いほど相続分が大きくなります。

遺言書の種類・内容について

遺言書の形式は3種類に分けられます。それぞれの特徴について簡易的にまとめると以下のとおりです。

- 自筆証書遺言:遺言者が遺言全文・作成日付・自身の氏名を自書

- 公正証書遺言:遺言者の口頭遺言をもとに公証人が作成

- 秘密証書遺言:遺言者が作成した遺言書を公証役場で封紙

自分で手軽に作成できるのが自筆証書遺言、確実性が高いのが公正証書遺言、遺言書を作成したいけど内容は秘密にしておきたいのが秘密証書遺言です。以下では各遺言書の詳しい特徴や、遺贈があった場合について解説していきます。

自筆証書遺言

自筆証書遺言は、遺言者が自ら手書きで作成する遺言書であり、その形式から一番容易に準備できる方法です。この遺言書を相続登記で使用できる書類にするには家庭裁判所での検認が必要になります。この検認とは、遺言書の偽造を防ぐため、相続人全員が内容を確認し開封する手続を指します。この検認が済むと「検認済証明書」が遺言書に付くようになり、相続登記の添付書類として活用することができます。

ただし、この検認が済んだ場合でも、この自筆証書遺言書が法的効果があるものと成立させるために必要な条件がいくつかあります。

- 遺言者本人が全文を自筆する

- 作成した日付を正確に自筆する

- 氏名を自筆する

- 印鑑を押す(実印推奨)

これらが守られていない自筆証書遺言は、方式不備として自筆証書遺言の内容は無効扱いとなります。また、記載内容の訂正があった場合、法が定めた方法で行わないと訂正した内容は効果を発揮しないのであわせて注意が必要です。

なお、自筆証書遺言保管制度が令和2年7月から施行されました。これは遺言書を法務局に保管する制度で、この制度を用いて保管された遺言書は家庭裁判所での検認は不要となります。

公正証書遺言

公正証書遺言は、公証人が遺言者の口述内容を記録し、遺言者と証人の前で署名捺印することで作成される遺言書で、形式不備による無効リスクがほとんどありません。作成には遺言者と2名の証人が必要で、証人は遺言者と利益相反がない人でなければなりません。

また、公正証書遺言は相続登記時に検認が不要です。デメリットとしては、他の遺言方法に比べて手数料が高額であることが挙げられます。

秘密証書遺言

秘密証書遺言は、遺言の内容を第三者に知られたくない場合に適した遺言書の形式です。遺言者は作成した遺言書を封筒に入れ、署名捺印をした上で、公証人と2名の証人の前で封書の存在を確認してもらいます。公証人は遺言者が自分で作成したことを確認し、その旨を記載した書面を遺言書に添付しますが、遺言内容自体は確認しません。そのため、遺言の内容は秘密に保たれます。

秘密証書遺言の利点は、遺言内容を秘密にしつつ、遺言書が確実に存在することを証明できる点です。また、自筆証書遺言と異なり、全文を手書きする必要がなく、パソコンで作成することも可能です。ただし、遺言書の形式に不備があると無効になるリスクや、相続登記の際に検認が必要となる点がデメリットとして挙げられます。

遺言の内容に遺贈がある場合

遺贈とは、遺言によって相続人以外の人に財産を譲り渡すことです。遺言によって財産を譲り渡せる相手に制限はなく、遺贈を使えば相続人以外の第三者に対しても財産を譲り渡すことができるのです。

通常の相続登記は、相続人が複数であっても相続人単独で申請可能ですが、遺贈の場合は受贈者と相続人全員の共同申請が必要です。ただし、遺言執行者が選任されている場合、遺言執行者が相続登記手続を行うことができます。

相続登記手続の流れ

遺言書がある場合の相続登記の手続は、以下の手順で行います。

- 遺言書の検認が必要か否かの確認

- 不動産調査を行う

- 登記申請書を作成する

- 申請書と必要書類を法務局へ提出する

- 申請完了後の手続

それぞれの内容について解説するので、こちらの手順に従って手続を行いましょう。

遺言書の検認が必要か否かの確認

前述のとおり、遺言書には3つの種類があります。遺言書の検認が必要な形式であれば家庭裁判所で検認を行います。もし、検認せずに遺言書を開封した場合は5万円以下の過料が科せられるので注意しましょう。

不動産調査を行う

まずは登記事項証明書を取得し、相続する不動産の所有者が亡くなった方になっているかどうかを確認します。

登記事項証明書を取得するには固定資産税納税通知書が必要です。もし固定資産税納税通知書が手元にない場合、不動産の情報が市区町村によってまとめられた「名寄帳」でも代用可能です。

固定資産税納税通知書もしくは名寄帳で「地番」や「家屋番号」などを確認し、登記事項証明書を取得しましょう。

登記申請書を作成する

登記申請書は、不動産の取得原因を問わず、不動産登記の際に必ず提出する書類です。登記申請書は法務局で交付を受けられるほか、法務局公式サイトでもダウンロードできます。登記申請書の記載方法については、のちほど記載例に沿って解説します。

申請書と必要書類を法務局へ提出する

登記申請書の作成が完了したら、先ほど紹介した必要書類と合わせて法務局へ提出します。

申請完了後の手続

申請内容に問題なければ、約1週間ほどで登記が完了します。登記完了予定日になったら窓口へ行き、以下の書類を受け取ります。

- 登記識別情報通知書

- 登記完了証

- 遺言書などの返還される書類

登記事項証明書を発行すると、所有者が変更されていることをその場で確認できます。

手続に必要な書類

遺言によって取得した不動産を相続登記する際は、以下の書類が必要です。

- 遺言書

- 登記申請書

- 不動産の所有権を取得する人の住民票

- 不動産の所有権を取得する人の戸籍謄本

- 亡くなった方の戸籍謄本または除籍謄本

- 亡くなった方の住民票の除票または戸籍の附票

- 固定資産評価証明書

- 相続関係説明図

- その他(遺贈の場合にのみ必要な書類)

それぞれの書類の内容や作成方法、取得方法などについて解説します。

遺言書

遺言書は遺産分割方法を指定する効力があり、遺言書がある場合にはその内容に従って相続分が決定するので、遺言による相続の場合には遺言書が必須です。

生前に遺言をのこす意思を本人から聞いていない場合でも、自宅に遺言書がないか、親族が預かっていないかどうかを念のため確認しましょう。公正証書遺言の場合であれば、公証役場に遺言書が保管されています。

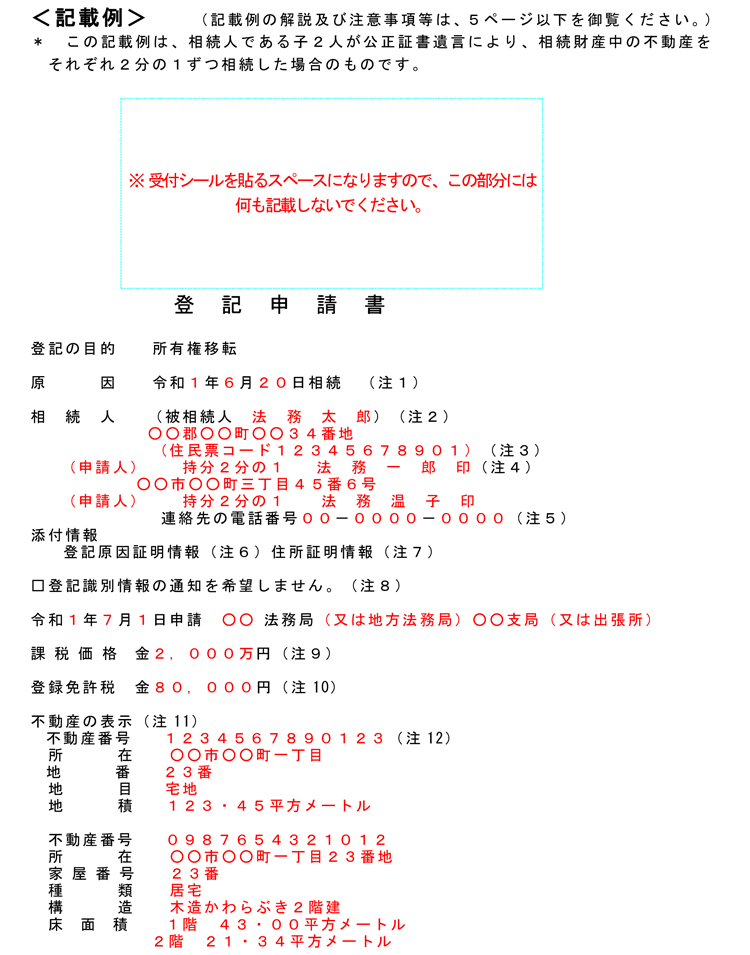

登記申請書

登記申請書は相続登記の際に必ず作成して提出する書類です。様式と記載例を法務局公式サイトからダウンロードできるので、ここでは相続人が相続した場合の記載例に沿い、以下の項目の一般的な記入方法を紹介します。

- 登記の目的

- 原因

- 相続人

- 添付情報

- 申請日・管轄

- 課税価格

- 登録免許税

- 不動産の表示

【登記申請書の記載例】

登記の目的

「どのような権利に基づいて相続登記をするか」を記入します。基本的には「所有権移転」で問題ありませんが、亡くなった方が不動産の共有持分のみを有していた場合、「(亡くなった方の名前)持分全部移転」と記入します。

原因

権利変動の原因となる行為を記入します。相続人が相続する場合には「相続」と記入し、所有権を取得した日を記入します。

相続人

「被相続人」と書かれている欄には、亡くなった方の氏名を記入します。その下の空欄には不動産を相続する相続人の住所・氏名を記入し、氏名の末尾に押印します。

住所および氏名は、住民票の記載のとおり正確に記入しましょう。

添付情報

登記原因証明情報とは、登記の原因となる事実と不動産の権利変動が生じたことを証明できる書類のことです。遺言による相続の場合、以下の書類が登記原因証明情報となります。

- 遺言書

- 亡くなった方の戸籍謄本または除籍謄本

- 不動産を相続する相続人の戸籍謄本

- 亡くなった方の住民票の除票または戸籍の附票

住所証明情報としては、不動産を取得する相続人の住民票が必要です。

申請日・管轄

登記を申請する日付と、管轄の法務局を記入します。申請書を窓口に持参する場合は持参日、郵送する場合は申請書が法務局に届く日が申請日となります。

課税価格

固定資産評価証明書に記載されている固定資産価額から、1000円未満を切り捨てた金額が課税価格です。

登録免許税

登録免許税は登記の際に課される税金です。登録免許税の計算方法についてはのちほど解説します。

不動産の表示

不動産表示の欄に列挙された項目は、登記事項証明書に記載があるので、登記事項証明書をみながら埋めていきましょう。

不動産の所有権を取得する人の住民票

不動産登記簿に所有者の情報を正確に反映させるため、住民票の写しが必要です。

不動産の所有権を取得する人の戸籍謄本

不動産の所有権を取得する人が現存していることを証明するために、戸籍謄本が必要です。

遺産分割協議や法定相続分に従った相続の場合、相続人の範囲を特定するために法定相続人全員の戸籍謄本が必要です。しかし、遺言による相続では不動産の所有権を取得する人の戸籍謄本だけで問題ありません。なぜなら、遺言の内容をみれば不動産を譲り受ける人が判断できるからです。

亡くなった方の戸籍謄本または除籍謄本

亡くなった方の戸籍謄本は、相続が発生したことを証明する資料としてすべてのケースで必要な書類です。同じ戸籍の中に生存している人がいない場合、除籍謄本を取得します。

遺言によって相続人が不動産を相続するケースでは、遺産分割協議の場合と違い、出生時までさかのぼってすべての戸籍謄本を取得する必要はありません。

亡くなった方の住民票の除票または戸籍の附票

死亡によって除かれた住民票を「除票」といいます。亡くなった方の最後の住所を証明するために、住民票の除票が必要です。

亡くなった方の最後の住所は戸籍の附票でも確認できるので、住民票の除票の代わりに戸籍の附票を用意しても構いません。

固定資産評価証明書

登録免許税の計算に必要な課税価格を知るために、固定資産評価証明書が必要です。固定資産評価証明書は不動産が所在する市区町村で取得でき、取得にかかる費用は200~400円です。

相続関係説明図

相続関係説明図とは、相続人の人数や続柄を一覧にした図のことであり、戸籍謄本などを参考に作成できます。相続関係説明図を添付すると、相続登記の手続終了後に戸籍謄本などを返却してもらえるので、返却を希望する場合には必ず添付しましょう。

その他(遺贈の場合に必要な書類)

遺贈の場合には相続人全員が登記義務者となるため、以下の書類も必要になります。

- 亡くなった方の出生から死亡までの連続した戸籍

- 相続人全員の戸籍謄本

- 相続人全員の印鑑登録証明書

- 登記済証(登記識別情報)

ただし、遺言執行者がいる場合には遺言執行者が相続登記を行うことになるため、遺言執行者の印鑑登録証明書があれば問題ありません。印鑑登録証明書は、作成から3か月以内のものを用意する必要があります。

手続にかかる費用

相続登記の必要費用としては、以下のようなものがあります。

- 登録免許税

- 司法書士報酬

- 各種書類の実費

相続登記の費用は、不動産の評価額がいくらか、相続か遺贈か、司法書士に依頼するか否かなど、ケースによって大きく異なります。どれくらいの費用がかかるか気になる方は、自分のケースに当てはめて金額をシミュレーションしてみましょう。

登録免許税

相続登記における登録免許税は、以下のように相続と遺贈で税率が異なります。

- 相続:課税標準×0.4%

- 遺贈:課税標準×2%

たとえば、建物と土地の評価額が合わせて1000万円だった場合、相続の場合は登録免許税4万円、遺贈の場合は20万円となり、両者に5倍もの金額差が出ます。なお、こちらは細かい端数処理などを省いて簡易に計算した金額なので、正確な金額とは多少誤差があることに留意してください。

司法書士報酬

相続登記の手続は登記の専門家である司法書士に依頼できます。その際に支払う司法書士報酬は、相続の場合は約3〜12万円が相場です。報酬に幅があるのは、司法書士が報酬額を自由に決めることができるためです。これらの金額は平成30年1月に日本司法書士会連合会が全国の司法書士を対象に実施した報酬に関する調査結果を参照しています。

|

地区 |

低額者10%の平均 | 全体の平均値 | 高額者10%の平均 |

|---|---|---|---|

| 北海道地区 | 2万8320円 | 6万983円 | 9万7843円 |

| 東北地区 | 3万5457円 | 6万667円 | 9万9733円 |

| 関東地区 | 3万9212円 | 6万5800円 | 10万3350円 |

| 中部地区 | 3万7949円 | 6万3470円 | 11万6580円 |

| 近畿地区 | 4万5842円 | 7万8326円 | 11万8734円 |

| 中国地区 | 3万7037円 | 6万5670円 | 11万1096円 |

| 四国地区 | 4万683円 | 6万5578円 | 9万9947円 |

| 九州地区 | 3万8021円 | 6万2281円 | 9万6892円 |

※参照:報酬アンケート結果(2018年(平成30年)1月実施)│日本司法書士会連合会

各種書類の実費

必要書類の取得にかかる手数料をまとめると、以下のようになります。

【各種書類の実費】

| 必要書類 | 手数料 |

|---|---|

| 登記事項証明書 | 480~600円 |

| 住民票の写し | 200~300円 |

| 戸籍謄本 | 450円 |

| 除籍謄本 | 750円 |

| 固定資産評価証明書 |

200~400円 |

書類の発行手数料は自治体や発行方法によって多少異なりますが、おおよそ上記のような範囲におさまります。

遺言書があるが遺産分割協議が必要なケース

遺言書があっても遺産分割協議が必要になることがあります。主に起こりやすいケースを解説していきます。

遺言書に不動産の記載漏れがあった

遺言書があっても、相続対象となっている不動産の記載漏れがある場合には遺産分割協議が必要となることがあります。たとえば、遺言書に記載されていない不動産が見つかった場合、その不動産については遺言の内容に従って相続できません。このようなケースでは、遺産分割協議を行い、誰がその不動産を相続するかを決める必要があります。

遺言書の内容に納得できないとき

遺言の相続内容に納得できない場合、相続人全員の合意があれば遺産分割協議を行うことができ、遺言書と異なる内容で不動産の相続を行うことが可能になります。これは不動産に限らず相続財産全般が対象になります。なお、相続人以外の人物が遺言執行者である場合はこの人物の承認も得ることが必要になる点に注意しましょう。

遺言書がある場合の相続登記手続は司法書士にご相談を

遺言書がある場合にはその内容に従って相続分が決定されるので、相続が発生したらまずは遺言書の有無を確認します。遺言書は偽造・変造を防止するために検認が義務付けられているので、発見しても勝手に開封してはいけません。

遺言の内容が遺贈であった場合、必要書類や登記申請書の作成方法に違いがあるので、遺言の内容が相続と遺贈のどちらであるかは確認しておきましょう。

書類の収集や登記申請書の作成、登録免許税の計算など、相続登記において行わなければならないことはたくさんあります。司法書士であればこれらの手続をすべて代理で行えるので、自分で行うのが不安な方は司法書士へご相談ください。