目次

相続登記では登録免許税がかかる

相続登記とは、不動産所有者が亡くなった場合に相続人へ名義変更する手続を指します。この登記により、亡くなった方の不動産所有権が相続人に移転します。

登録免許税とは不動産登記の際に課される税金で、相続登記の際にも発生します。相続というと相続税を思い浮かべる方も多いかと思いますが、登録免許税も相続に伴い支払う必要がある税金になります。

これまで相続登記は義務ではありませんでしたが、令和6年4月1日から相続登記が義務化されたため、不動産を取得した相続人は3年以内に相続登記の申請を行わなければなりません。そのため、今後は相続によって不動産を取得した際は相続登記が必須であり、結果的に登録免許税も支払うことになります。

登録免許税はおおよそ不動産評価額の0.4%ですが、相続時に免税措置の対象条件を満たしていると支払いが免除される場合があります。これについては後ほど詳しく解説します。

登録免許税の計算方法

登録免許税の計算方法について、以下の手順に従って解説します。

- 不動産評価額の確認

- 課税標準の決定

- 登録免許税の計算

不動産評価額を固定資産評価証明書や固定資産税課税明細書で確認

登録免許税額は不動産評価額をもとに計算されるので、まずは「固定資産税課税明細書」もしくは「固定資産評価証明書」で、不動産評価額を確認しましょう。固定資産税課税明細書は、毎年4~5月ごろに市区町村から送られてくる「固定資産税納税通知書」に同封されている書類であり、これに不動産の評価額が記載されています。

課税明細書が見つからない場合、市区町村の役所で固定資産評価証明書を取得します。固定資産評価証明書とは、建物や土地など固定資産税の課税対象となる資産ごとに、評価額を証明する書類です。不動産の所有者である本人が、市区町村の窓口で200円~400円ほどの手数料を支払えば取得できるので、課税明細書がないときはこちらを活用しましょう。

課税標準の決定

登録免許税の計算に使うのは課税標準なので、不動産評価額から課税標準を出します。

対象となる不動産が一つであれば「固定資産評価証明書」に記載された価格がそのまま不動産評価額になりますが、同一の申請書で複数の不動産の登記申請を行う場合、合算して評価額を出します。たとえば、建物や土地を合わせて相続する場合は、それぞれの評価額を合算する必要があります。

評価額が判明したら、そこから1000円未満の端数を切り捨てます。これが課税標準です。たとえば、計算した額が600万4020円の場合、1000円未満の端数を切り捨てた600万4000円が課税標準になります。

また、相続によって不動産がほかの相続人と共有になった場合、持分に応じた不動産評価額を出す必要があります。この場合も不動産の持分に相当する価格の1000円未満を切り捨てた額が課税標準です。

登録免許税の計算

課税標準が出たら、下記の計算式を使って登録免許税を計算します。

登録免許税=課税標準×税率(0.4%)

登録免許税の税率は、不動産の取得原因や相続する不動産の種類によって異なりますが、相続の場合は0.4%と決まっているため、0.4%で計算すれば問題ありません。

そして、この計算式で算出した額から100円未満の端数を切り捨てたものが、登録免許税です。たとえば、計算した額が12万4355円だとすると、100円未満の端数を切り捨てて12万4300円が登録免許税となります。

登録免許税の計算例

ここまで解説した計算方法に従い、実際にいくつかのケースで登録免許税を計算してみましょう。

建物と土地をすべて相続するケース

建物と土地の不動産評価額が、それぞれ以下のような金額であったとします。

- 建物:320万4300円

- 土地:780万1200円

複数の不動産の登記申請をする場合、まずは不動産の評価額を合計します。

不動産の合計評価額:320万4300円+780万1200円=1100万5500円

1000円未満を切り捨てると、課税標準は1100万5000円なので、これに税率である0.4%をかけます。

1100万5000円×0.4%=4万4020円

100円未満の端数を切り捨て、登録免許税額は4万4000円となります。

以上により、評価額が320万4300円の建物と780万1200円の土地を相続した場合の登録免許税の額は、4万4000円です。

建物と土地の持分のみを相続するケース

建物と土地の評価額および持分が、それぞれ以下のような金額であったとします。

- 建物:320万4300円(持分は1/2)

- 土地:780万1200円(持分は1/2)

相続では同一の不動産を複数人で共有することがあり、その場合には上記のように持分割合に応じた不動産の所有権を取得することになります。まずは建物と土地それぞれの全体の評価額に、持分割合をかけ課税価格を計算します。

建物:320万4300円×1/2=160万2150円

土地:780万1200円×1/2=390万600円

この2つを合算します。

不動産の合計評価額:160万2150円+390万600円=550万2750円

1000円未満を切り捨てると、課税標準は550万2000円なので、これに税率である0.4%をかけます。

550万2000円×0.4%=2万2008円

100円未満は切り捨てとなるため、登録免許税額は2万2000円になります。

以上により、評価額が320万4300円の建物と780万1200円の土地をそれぞれ1/2ずつ引き継いだ場合、登録免許税額は2万2000円となります。

マンションを相続するケース

建物と土地の評価額および敷地権割合が、それぞれ以下のような金額であったとします。

- 建物:320万2200円

- 土地:5005万円(敷地権割合:630/1万)

マンションの場合には、区分所有ごとの敷地面積が土地の評価額になります。区分所有ごとの敷地面積は、敷地全体の評価額に敷地権割合をかけて計算できるので、まずはこの計算から行います。

土地の評価額:5005万円×630/1万=315万3150円

土地の評価額が出たので、これを建物の評価額と合算します。

不動産の合計評価額:320万2200円+315万3150円=635万5350円

1000円未満を切り捨てると、課税標準は635万5000円なので、これに税率である0.4%をかけます。

635万5000円×0.4%=2万5420円

100円未満は切り捨てとなるため、登録免許税額は2万5400円になります。

以上により、評価額が320万2200円の建物と、5005万円の土地のうち敷地権割合の630/1万分を引き継いだ場合、登録免許税額は2万5400円となります。

登録免許税の免税措置

登録免許税は、下記の場合に免税措置が適用されます。

- 土地を取得した相続人が相続登記をしないで死亡した場合

- 不動産の価額が100万円以下の場合

以下では登録免許税が免税措置となる条件や、適用される期間について解説します。

なお、免税措置を受けるには登記申請書に「租税特別措置法第84条の2の3第1項により非課税」との記載をする必要があります。この記載がなければ免税措置を受けることができないので、注意してください。また、免税対象となるのは土地だけになることも、あわせて覚えておきましょう。

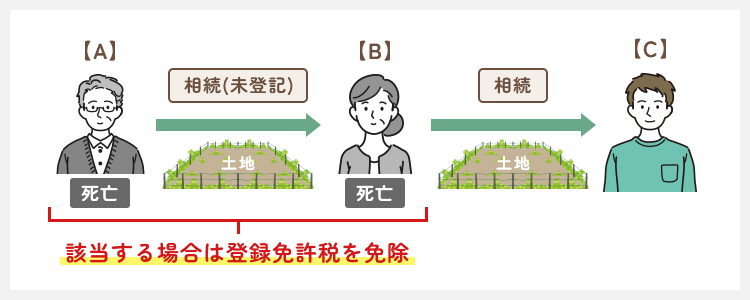

土地を取得した相続人が相続登記をしないで死亡した場合

これは土地を相続した相続人が相続登記をする前に亡くなり、さらにその相続人に土地の所有権が移転した場合の免税措置です。

このケースの状態で免税措置を受けるには以下の条件も必要になります。

- 現在の登記状況が亡くなった相続人の名義である

- 平成30年4月1日から令和3年3月31日までの間に登記を申請。

【免税措置のイメージ】

上記の図のように、Aさんが亡くなると相続人であるBさんへと土地の所有権が移転するので、AさんからBさんへの所有権移転登記手続をすることになります。その際に登録免許税が発生するのですが、Bさんが相続登記をする前に亡くなっている場合、Bさんの相続登記にかかる登録免許税は免除されます。

なお、上記の図ではCさんが相続によって土地の所有権を取得した事例になっていますが、Cさんの土地の取得原因は売買や贈与などでも免税措置は適用されます。つまり、Cさんの土地の取得原因は、必ずしも相続である必要はありません。ただし、Bさんの土地の取得原因は相続であることが必須条件です。

この免税措置が適用されるのは、平成30年4月1日から令和7年3月31日のあいだに限られます。

不動産の価額が100万円以下の場合

以下のような場合に対象の不動産が100万円以下の土地であると、免税措置が適用されます。

- 相続・遺贈によって取得した不動産の所有権移転登記をする場合

- 表題部所有者の相続人が所有権保存登記をする場合

- 市街化区域外に位置する土地および市街化区域内に位置する土地

相続や遺贈による不動産の所有権移転登記は平成30年11月15日から令和7年3月31日まで、表題部所有者の相続人による所有権保存登記については令和3年4月1日から令和7年3月31日までのあいだは、免税とされます。

また、複数の土地を1つの登記申請書で申請する場合、どちらかの評価額が100万円以下であれば登録免許税の免税措置を受けることができます。

たとえば、価値が100万円の不動産を相続登記する場合、通常では4000円の登録免許税がかかります。しかし、免税を受けれる条件が整っていれば、4000円全額が免除されます。

相続登記の登録免許税の納付方法

登録免許税は原則として現金で支払うケースが多いです。この納付方法は下記の3つの方法があります。

- 現金

- 収入印紙

- オンライン

現金

現金納付といっても、法務局へ行って直接現金で支払えるわけではなく、納付書を使用して金融機関または税務署で登録免許税を支払います。納付書は金融機関、または税務署でもらえます。

登録免許税を納付すると領収書が発行されるので、それを相続登記の際に登記申請書へ添付し、法務局に提出しましょう。

収入印紙

収入印紙での納付も可能ですが、登録免許税額が3万円以下の場合に限られます。収入印紙で登録免許税を支払う場合、法務局内や郵便局などで税額分の収入印紙を購入し、登記申請書に貼り付けて法務局に提出します。なお、この収入印紙は割り印しないように注意してください。

オンライン

オンラインで相続登記を行う場合、登録免許税の支払いもオンラインで行います。インターネットバンキングもしくはATMで電子納付を行いますが、オンラインで納付する場合には金融機関での手続が必要なので、登録免許税の電子納付に対応している金融機関であるかは事前に確認しておきましょう。

登録免許税納付書の書き方

登録免許税を現金で支払う場合、原則として納付書を使用します。納付書は最寄りの税務署で入手することができます。記入項目については以下のとおりです。なお、領収証書の原本を紛失すると、再度納付する必要があるため注意が必要です

- 年度

- 税目番号

- 税務署名

- 税務署番号

- 税目(登録免許税)

- 本税金額

- 住所・法人名

注意点・その他

登録免許税や相続登記について、注意をすべき点や手続が不安な場合の対処法などを解説します。

登録免許税の納税は相続登記の申請までに済ませる

申請時に登録免許税の納付書もしくは収入印紙が添付されていないと、基本的に審査をしてもらえないので、納税は相続登記の申請までに済ませておく必要があります。

また、令和6年4月1日からは相続登記が義務化されたので、所有権を取得したことを知った日から3年以内に所有権移転登記の申請をしなければなりません。そのため、相続登記の申請自体にも期限があることに留意しておきましょう。

建物が未登記の場合は相続登記できない

古い建物のなかには、表題登記がされていない「未登記建物」が存在します。未登記建物は登記簿が作られていないので、まずは建物の表題登記をしなければなりません。

相続した不動産の建物が未登記ではないかと心配がある場合には、相続登記を申請する前に法務局で登記事項証明書を請求しましょう。未登記の建物は登記事項証明書を発行できないため、請求しても登記事項証明書を取得できなければ未登記建物である可能性が高いといえます。

相続手続は司法書士に依頼可能

登記の専門家は司法書士なので、相続登記の手続を司法書士に依頼することができます。

登録免許税を納付しなければ登記申請は却下されてしまい、計算方法を間違えれば不足分を徴収されることもあるため、正しい計算方法で申請することが大事です。司法書士に手続を依頼すれば、正しい金額を確実に計算できるので、不安がある場合には司法書士への依頼を検討するとよいでしょう。

相続登記や登録免許税の計算は専門家への依頼がおすすめ

相続登記では登録免許税がかかり、登記の申請までに納付をしなければなりません。相続人の方は本記事で紹介した手順に従い、申請までに納付を済ませておきましょう。

相続する不動産が戸建てかマンションなのか、単一の不動産か複数の不動産なのかによっても、登録免許税の計算方法が異なります。そのため、どのケースであるのかを正確に判断し、正しく計算することが重要です。

司法書士に手続を依頼すればスピーディーに相続登記ができるので、登録免許税や相続税などの手続に不安があれば、司法書士に依頼して手続を任せるのもおすすめです。